Saxo Bank to duński bank inwestycyjny z ponad 30-letnią tradycją, kojarzący się głównie ze stabilizacją i bezpieczeństwem. I choć w istocie tak właśnie jest, to w ofercie nie brakuje produktów podążających z duchem czasu. W portfolio platformy znajdzie się coś dla konserwatywnych inwestorów spędzających czas nad analizą techniczną i fundamentalną spółek, dla inwestorów pasywnych (tak zwanych Bogleheads), którzy są gotowi rozwijać konsekwentnie swój portfel przez kilka dekad oraz dla osób lubiących eksperymentować z kryptowalutami i innymi formami inwestowania XXI wieku. W przypadku Saxo Bank w oczy rzucają się też niskie koszty inwestycyjne oraz bardzo indywidualne podejście do klienta. Użytkownicy platformy mogą liczyć na porady analityków, a nawet indywidualne sesje z ekspertami rynkowymi (dla klientów VIP). Niezainwestowane środki nie będą leżeć bezczynnie na Waszym koncie, gdyż Saxo Bank obejmie je oprocentowaniem. Ciekawą nowością jest też opcja wypożyczania swoich akcji i ETF-ów. Ciekawi, jak to wszystko działa w praktyce? No to zaczynamy!

Saxo Bank – kilka słów o marce

Saxo Bank to założony w 1992 roku w Kopenhadze jeden z największych banków walutowych i inwestycyjnych na świecie. Obecnie obsługuje ponad milion klientów z całego świata, a łączna wartość zainwestowanych przez użytkowników aktywów to ponad 100 miliardów USD. Każdego dnia platformy inwestycyjne Saxo Banku realizują ponad 260.000 transakcji finansowych.

Środki klientów przechowywane są na duńskich kontach bankowych, chronionych przez tamtejszy fundusz gwarancyjny (o ratingu kredytowym AAA – najwyższym z dostępnych) do równowartości kwoty 100.000 EUR.

O bezpieczeństwie inwestorów korzystających z kont w Saxo Banku świadczą także licencje bankowe wydane dla działalności bankowej w 15 różnych jurysdykcjach (między innymi w Danii, Holandii, Szwajcarii, Wielkiej Brytanii czy Hongkongu).

Oprócz usług dla użytkowników indywidualnych, Saxo Bank obsługuje także ponad 600 partnerów – w tym banki oraz pośredników inwestycyjnych, którzy dzięki dopracowanej infrastrukturze mogą dostarczać produkty do kolejnych inwestorów.

Depozyty złożone na kontach Saxo Bank nie są wykorzystywane do udzielania kredytów i pożyczek. Firma świadczy wyłącznie usługi inwestycyjne.

Rodzaje kont i opłaty w Saxo Bank

W Saxo Bank możemy stworzyć kilka rodzajów rachunków i inwestować na charakterystycznych dla nich warunkach.

Główny Rachunek Saxo to konto stworzone dla inwestorów indywidualnych, a także klientów firmowych. Zależnie od tego, ile wyniesie Wasza początkowa wpłata (w ciągu 30 dni od chwili założenia konta), Wasze konto będzie miało odpowiedni status przez pierwsze 12 miesięcy:

- Classic – bez minimalnej wpłaty otrzymacie konto w podstawowej odsłonie z wyjściowymi prowizjami zgodnymi z tabelą i wsparciem technicznym przez 5 dni w tygodniu. Jeśli zaś wpłacicie co najmniej równowartość 10.000 EUR, wówczas otrzymacie oprocentowanie dla niezainwestowanych środków, o czym opowiemy jeszcze w dalszej części artykułu.

- Wpłacając na konto co najmniej 200.000 EUR lub równowartość tej kwoty otrzymacie status Platinum, a z tym wiążą się niższe prowizje i opłaty (do 30% zniżki), podwyższone oprocentowanie dla niezainwestowanych środków oraz dodatkowo priorytetową obsługę w razie potrzeby.

- Konto VIP jest zarezerwowane dla klientów, którzy dokonają początkowej wpłaty na kwotę co najmniej 1 miliona EUR. W zamian Saxo Bank oferuje swoje najniższe prowizje i najwyższe oprocentowanie dla środków. Oprócz tego użytkownik może liczyć na prywatne sesje z analitykiem Saxo Banku oraz pomoc indywidualnego opiekuna klienta, a także zaproszenia na ekskluzywne wydarzenia ze świata finansów.

Rachunki inwestycyjne możecie prowadzić w 18 najpopularniejszych walutach, tworząc subrachunki walutowe – zupełnie bezpłatnie. Każdy z nich można swobodnie zasilać wybraną walutą i w ten sposób unikać kosztów przewalutowania. Środki możecie deponować także w złotówkach, korzystając z polskiego numeru IBAN (po wpłacie środki trafiają na duński rachunek i są objęte tamtejszym systemem gwarancji depozytów).

Prowadzenie kont jest darmowe. Jedynie wartość początkowej wpłaty decyduje głównie o wysokości opłat transakcyjnych oraz oprocentowaniu, którym objęte zostaną niezainwestowane środki. Nie występują też żadne opłaty za brak aktywności.

W Saxo Banku dostępny jest także rachunek wspólny, firmowy i rachunek dla inwestorów profesjonalnych.

Opłaty i prowizje w Saxo Bank

Opłaty transakcyjne w Saxo Bank są bardzo korzystne – szczególnie gdy weźmiemy pod uwagę, że mówimy o licencjonowanym banku, a nie firmie inwestycyjnej będącej “zwyczajnym” brokerem online. Mamy do czynienia z solidnym systemem gwarancji depozytów (i to w kraju z najlepszym ratingiem kredytowym – przypominam).

Przechodząc do rzeczy, prowizja za transakcje kupna/sprzedaży akcji lub ETF na polskiej giełdzie to zaledwie 0,12% (i nie mniej niż 10 zł). Inwestując w aktywa na giełdach zagranicznych przyjdzie nam zapłacić jeszcze mniej, bo tylko 0,08% (z kwotą minimalną przypisaną do konkretnego rynku – w tym 1 USD za akcje USA).

Niektóre zagraniczne rynki (Azja, Afryka) pozwolą Wam inwestować z jeszcze mniejszą prowizją rzędu nawet 0,2-0,3%.

Co ważne, polscy użytkownicy nie ponoszą żadnych opłat za przechowywanie instrumentów (czyli utrzymanie inwestycji w długim terminie nie generuje dodatkowych kosztów).

Jeśli chodzi o przewalutowania, to w przypadku inwestycji w innej walucie niż bazowa waluta konta, Saxo pobiera nie więcej niż 0,25% prowizji za przewalutowanie (bez minimalnej kwoty).

Więcej na temat opłat przeczytacie na stronie Saxo Bank.

Platformy inwestycyjne dla każdego

Jeszcze do niedawna domyślną platformą/aplikacją inwestycyjną Saxo Banku była SaxoTradersGO. Stanowiła ona i do tej pory stanowi prawdziwą ostoję dla zaawansowanych inwestorów, szukających rozwiniętych narzędzi do inwestowania za pomocą zróżnicowanych instrumentów. SaxoTradersGO zawiera w sobie także narzędzia do szczegółowej analizy, rozbudowane narzędzia wykresów i wiadomości ze świata finansów, które mogą zaważyć na decyzjach dotyczących inwestycji.

Saxo Bank postanowił jednak wyjść naprzeciw oczekiwaniom inwestorów, dla których rozwijanie portfela to forma zabezpieczenia przyszłości. Dla osób, które chcą korzystać z prostych i bardziej przewidywalnych instrumentów, jakimi są akcje, ETF-y i fundusze inwestycyjne oraz obligacje. To właśnie dla nich stworzona została platforma SaxoInvestor – prosta, intuicyjna i przejrzysta platforma o wciąż dużych możliwościach.

Aplikację możecie obsługiwać na komputerze lub pobierając ją na urządzenia mobilne (Apple, Android). W SaxoInvestor znajdziecie kluczowe informacje z rynków finansowych, możliwość prowadzenia i monitorowania własnego portfela oraz intuicyjne narzędzia analityczne. Wersję demonstracyjną platformy sprawdzicie w tym miejscu – bez zakładania konta i zobowiązań.

Platformy inwestycyjne Saxo Bank dostępne są oczywiście w języku polskim wraz z polskojęzycznym wsparciem technicznym w razie potrzeby.

Mistrzowskie wsparcie dla inwestorów na każdym poziomie

Dużym wyróżnikiem Saxo Bank wśród innych domów maklerskich jest ogromny nacisk, jaki platforma kładzie na dostarczanie swoim klientom rzetelnych informacji i analiz inwestycyjnych. Na ich podstawie każdego dnia tysiące inwestorów podejmuje kluczowe dla swojej przyszłości decyzje dotyczące kupna lub sprzedaży posiadanych instrumentów.

Zakładając konto w Saxo Bank, otrzymujecie dostęp do branżowych wiadomości pochodzących z nierzadko płatnych platform i magazynów online – zupełnie za darmo.

Każdego dnia w witrynie internetowej oraz na platformach inwestycyjnych Saxo Bank pojawiają się wpisy z wiadomościami ze świata, raporty z ostatnich kwartałów, oceny stanu rynków i prognozy na najbliższą przyszłość. Duża część materiałów dostępna jest już w języku polskim, jeśli jednak Wasz angielski na to pozwala, możecie ustawić go jako język konta na platformie. W ten sposób zyskacie jeszcze więcej aktualności i wiedzy – w tym codzienne podcasty i regularne webinary Saxo Bank.

W przypadku klientów VIP, czyli osób posiadających na swoich kontach znaczne środki (powyżej 1 miliona EUR), oferowane przez platformę wsparcie analityków obejmuje między innymi indywidualne sesje online, podczas których użytkownicy mogą liczyć na porady dotyczące sytuacji rynkowej. Użytkownicy posiadający aktywa w co mniej takiej wartości otrzymują także regularne zaproszenia na spotkania z analitykami Saxo Bank w Warszawie i innych miastach w Polsce.

Oprocentowanie niezainwestowanych środków – Saxo Bank

Saxo Bank oferuje swoim klientom oprocentowanie środków, które w danym momencie nie są zainwestowane. Wartość zysku zależy od waluty oraz poziomu kont, a także aktualnych warunków rynkowych. Na stronie Saxo Banku możecie wykonać kalkulację rocznych odsetek dla dowolnej kwoty i waluty. Poniżej widzicie symulację zysku dla waluty PLN przy kwocie 250.000 zł niezainwestowanych środków (w ujęciu rocznym).

Odsetki wynikające z oprocentowania będą naliczane codziennie i wypłacane miesięcznie, w ciągu 7 dni od zakończenia danego miesiąca.

Co ważne, w przeciwieństwie do polskich banków, Saxo Bank nie potrąca podatku od wypłacanych odsetek od razu po ich naliczeniu. Dzięki temu cała kwota wraz z odsetkami brutto może generować większe zyski dla użytkownika, a podatek rozlicza się dopiero w rocznym zeznaniu PIT (samodzielnie – na podstawie dostarczanego Raportu podatkowego Saxo Bank, o którym powiemy więcej w dalszej części artykułu).

Konto inwestycyjne w Saxo Bank – dostępne produkty inwestycyjne

Saxo Bank, oferując ponad 71.000 instrumentów finansowych, bije na głowę konkurencję pod względem możliwości inwestycyjnych. W ofercie znajduje się ponad 23.500 samych akcji z rynków całego świata i ponad 7000 ETF-ów, a to dopiero początek.

Akcje i ETF w Saxo Bank

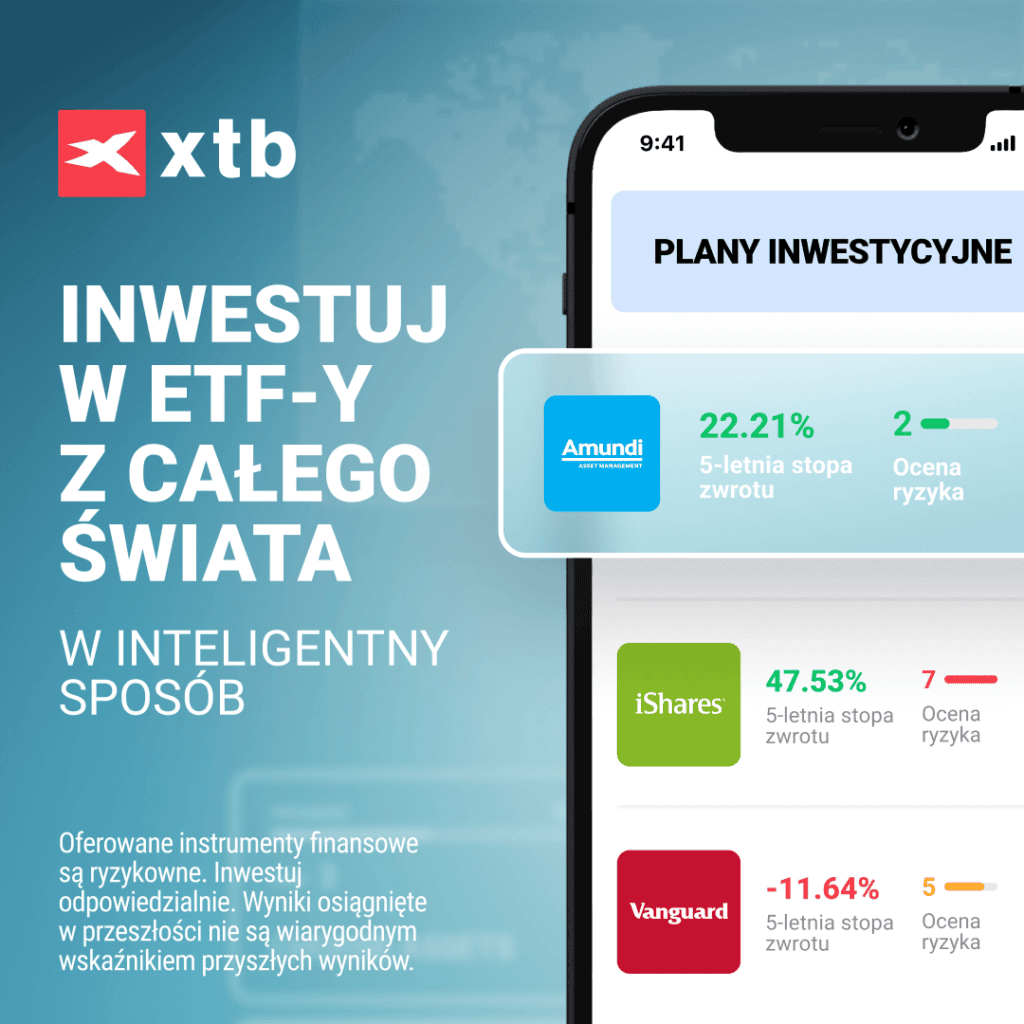

W Saxo Bank możecie inwestować z niewielką prowizją w najbardziej rozchwytywane instrumenty, takie jak akcje i ETF-y. O ile o inwestowaniu w akcje powiedziano już wszystko, tak na temat ETF-ów warto dodać jeszcze kilka słów. Popularne w ostatnich latach fundusze indeksowe notowane na giełdzie są szczególnie lubiane wśród tak zwanych inwestorów pasywnych, budujących mocno zdywersyfikowane portfele aktywów z całego świata i różnych sektorów. ETF-y są w praktyce ogromnymi koszykami akcji, skupiającymi setki, a nawet tysiące tych instrumentów w ramach tematycznych mini-portfeli. Dostępne są więc ETF-y odwzorowujące rynki technologiczne, rozwój spółek w krajach wschodzących i rozwiniętych, spółek zajmujących się opieką zdrowotną czy firm technologicznych.

W Saxo Banku możecie przebierać w najpopularniejszych ETF-ach z oferty największych światowych emitentów, notowanych na kilkudziesięciu giełdach całego świata.

Instrumenty dłużne

W ofercie Saxo Banku znajdziemy także szczególnie lubiane obligacje rządowe. Ponad 5900 instrumentów dłużnych, w przypadku których udzielicie “pożyczki” na rozwój i realizację celów krajom na całym świecie – od USA po Turcję, w zamian za co otrzymacie znane z góry wynagrodzenie – czyli zysk z inwestycji. W ofercie znajdują się także zdobywające coraz większą popularność obligacje korporacyjne.

Prowizja Saxo Banku uzależniona jest od konkretnego instrumentu, jednak rozpoczynające się od 0,05% opłaty (przy minimalnej wielkości transakcji od 10.000 USD) zachęcają do zdywersyfikowania portfela o bardziej stabilne aktywa zgodnie z popularnym rozkładem 70/30 lub 50/50 (akcje lub ETF/obligacje).

Kryptowaluty

Saxo Bank posiada też dużą ofertę inwestycyjną dla osób zainteresowanych kryptowalutami. W Saxo Banku możecie inwestować w wirtualne monety bez faktycznego kupowania takich aktywów. Inwestycje odbywają się poprzez fundusze ETF oraz nieco mniej popularne fundusze ETN. Instrumenty są notowane na największych światowych giełdach (między innymi szwajcarskiej, kanadyjskiej, szwedzkiej czy amerykańskiej NASDAQ). Inwestycje organizują takie instytucje, jak 21Shares, Wisdom Tree czy VanEck.

Za ich pomocą możecie zainwestować w najpopularniejsze kryptowaluty, jednocześnie pomijając “techniczną otoczkę” związaną z ich faktycznym kupowaniem, zakładaniem portfela i opieką nad nim.

Fundusze inwestycyjne i portfele zarządzane

W ofercie bankowego maklera nie może zabraknąć także takich instrumentów, jak tradycyjne fundusze inwestycyjne. Obecnie klienci banku mogą przebierać w prawie 18.000 różnych funduszy zarządzanych przez największych graczy światowej finansjery: Black Rock, Schroders, Franklin Templeton Investments i wielu innych.

Kolejną opcją pasywnego inwestowania są portfele zarządzane, czyli tworzone przez ekspertów i analityków rynku portfele skrojone na miarę potrzeb i preferencji klienta. Określając swój horyzont czasowy inwestycji, cel i akceptowany poziom ryzyka, specjaliści mogą zająć się Waszymi inwestycjami, dokonując potrzebnych korekt i dobierając skład portfela do aktualnej sytuacji na rynku. To doskonałe narzędzie dla osób, które są świadome konieczności inwestowania, a jednocześnie nie mają czasu lub ochoty, by uczyć się tej trudnej sztuki od podstaw. Jako klienci cały czas możecie jednak trzymać rękę na pulsie, dokonując wpłat i wypłat bez dodatkowych kosztów oraz monitorując stan i skład swojego portfela.

Produkty inwestycyjne z dźwignią

Dla doświadczonych inwestorów Saxo Bank przygotował także bardzo dużą ofertę produktów z dźwignią – znacznie bardziej ryzykownych, jednak pozwalających na uzyskanie znacznie większego zysku niż w przypadku bardziej stabilnych form inwestowania. Już na starcie muszę Was jednak przestrzec – to nie jest zajęcie dla osób stawiających swoje pierwsze kroki na giełdowych parkietach.

Jeśli jednak wiecie, na czym polega inwestowanie z tak zwanym lewarem i jesteście zdeterminowani do działań w tym kierunku, najlepszym miejscem do takich inwestycji będzie oczywiście bankowy dom maklerski, taki jak Saxo Bank. W ofercie znajdziecie opcje giełdowe i walutowe, rynek forex, kryptowaluty, kontrakty futures, kontrakty CFD i surowce (złoto, srebro, produkty rolne, emisje, energia). Maksymalna możliwa do zastosowania w Saxo Bank dźwignia jest uzależniona od instrumentu inwestycyjnego.

Wypożyczanie akcji w Saxo Bank – o co chodzi?

Wyjątkową i niespotykaną usługą w Saxo Bank jest możliwość wypożyczenia akcji i ETF bez żadnych zobowiązań. Wystarczy, że aktywujecie tę opcję w swoim koncie, a platforma zajmie się resztą. W ten oto sposób możecie udostępnić swoje walory innym uczestnikom rynku, przy okazji czerpiąc z tego tytułu solidne zyski (w formie odsetek).

No dobrze, ale jak to działa? – zapytacie. Na to pytanie najlepiej odpowiada Saxo Bank:

Najważniejsze jest jednak to, że akcje i ETF-y, które zostały wypożyczone, nadal należą do Was. Możecie je sprzedawać, czerpać z nich zyski i otrzymywać ekwiwalenty dywidendy. Więcej szczegółowych informacji na ten temat znajdziecie w dedykowanej zakładce.

Przykładowe stawki widzicie z kolei poniżej:

Saxo Bank – kwestie podatkowe, czyli jak rozliczyć PIT

Jako polscy podatnicy mamy obowiązek rozliczania zysków z inwestycji wypracowanych nie tylko na naszym podwórku, ale także z portfeli prowadzonych za granicą. Taki obowiązek powstaje zarówno w przypadku zysków wynikających ze zmiany wyceny posiadanych instrumentów, ale także wtedy, gdy posiadane akcje spółek wypłacają nam dywidendy. Oczywiście pasywni inwestorzy, z uwagi na prostotę i bezproblemowość, wybierają najczęściej ETF-y akumulujące dywidendy (oznaczone jako ACC), jednak w przypadku spółek, kontraktów i innych instrumentów, jeśli tylko dochodzi do ich zbycia w roku podatkowym, konieczne będzie złożenie PIT-38 (na bazie otrzymanego PIT-8C) w odpowiednim terminie (obecnie do końca kwietnia 2024 za zyski osiągnięte w roku 2023).

O ile wiele zagranicznych brokerów zostawia ten problem na głowie klienta, który musi rozgryźć problematyczne kwestie, jak obliczenie zysków wraz z przeliczeniem ich wartości na krajową walutę, tak Saxo Bank dostarcza swoim klientom bardzo szczegółowy raport, na podstawie którego każdy bez problemu złoży swoje zeznanie podatkowe. Znajdują się tam gotowe wartości wraz z podpowiedzią, do których pól PIT-38 należy je przenieść.

W raporcie znajdziecie więc gotowe kwoty, które wystarczy przepisać w odpowiednie miejsca. Są w nim wyszczególnione zyski z inwestycji, dywidendy, a także zyski z oprocentowania niezainwestowanych środków znajdujących się na koncie w Saxo Bank.

Saxo Bank – bezpieczny i stabilny bank to dobre miejsce do inwestycji

Większość osób odwiedzających tego bloga z pewnością posiada już własne portfele inwestycyjne lub dopiero przymierza się do ich założenia. Być może część z Was czyta ten artykuł, poszukując sprawdzonej platformy inwestycyjnej, której będziecie mogli w pełni zaufać. Muszę przyznać, że sam dosyć ostrożnie podchodzę do pojawiających się co chwila na rynku nowości w postaci startupów i nieznanych wcześniej brokerów. Swoje inwestycje prowadzę głównie w bankowych domach maklerskich, mając na względzie ochronę i stabilność, jakie oferują. W większości przypadków za zaufanie trzeba jednak zapłacić sporą cenę w postaci wysokich prowizji i ogólnej sumy kosztów transakcyjnych oraz okrojonego portfolio produktów.

Tym bardziej cieszę się, że Saxo Bank podchodzi do tematu zupełnie inaczej od “konserwatywnych” krajowych banków. Oferuje nowoczesne produkty, takie jak ETF czy kryptowaluty, stabilność działającej przez dekady organizacji finansowej i zaskakująco niskie koszty inwestycji. Sądzę, że dla wielu z Was Saxo Bank może być najlepszym miejscem do rozpoczęcia świadomego inwestowania – niezależnie od tego, czy planujecie robić to pasywnie, czy też spędzać nad analizą długie godziny. Jestem również przekonany, że po przeczytaniu tej analizy wielu bardziej doświadczonych inwestorów poważnie przemyśli przeniesienie do Saxo Bank swojego dotychczasowego portfela, kalkulując wszystkie ”za” i “przeciw”.

Nie zapominajmy też o bardzo ważnej, szczególnie w czasach dużych niepokojów politycznych, dywersyfikacji geograficznej portfela inwestycyjnego. Posiadając środki zainwestowane w różnych krajach (na przykład w Polsce i, jak w przypadku Saxo Bank, w Danii) zyskujemy przede wszystkim podwójną ochronę depozytów dla środków 2 x 100.000 EUR, oraz ochronę dwóch różnych systemów gwarancyjnych. Ponadto nasze inwestycje są przechowywane w dwóch różnych jurysdykcjach, co stanowi dla nich dodatkową ochronę. Nie trzeba więc rezygnować całkowicie z brokera, u którego już teraz prowadzicie portfel inwestycyjny, jednak rebalancing i przeniesienie części aktywów lub tworzenie od podstaw portfela w innej lokalizacji geograficznej może wyjść nam tylko na dobre. W końcu przezorny zawsze ubezpieczony 😉

Dodaj odpowiedź